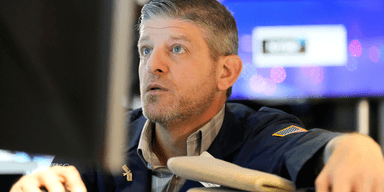

Både Handelsbanken och Nordea rapporterade under onsdagen för fjärde kvartalet 2018. Reaktionerna på rapporterna är måttfulla. Mest kritisk är Nordeas storägare, Cevians grundare Christer Gardell.

"Ren kapitalförstörelse"

Mest läst i kategorin

Nordeas resultat för det fjärde kvartalet 2018 är ”alldeles för lågt”. Det säger Cevian Capitals frontfigur Christer Gardell till Bloomberg News efter bankens rapport på onsdagsmorgonen.

Enligt Christer Gardell, vars fond Cevian köpte in sig i Nordea före jul, är ursäkternas tid förbi – nu måste ledningen och styrelsen leverera.

”Att som nu driva verksamheter som inte tjänar sin kapitalkostnad är ren kapitalförstörelse”, skriver Gardell.

Christer Gardell pekar bland annat på avkastningen på eget kapital om drygt 6 procent i det fjärde kvartalet, klart lägre än de svenska sektorkollegorna och konkurrenterna Swedbank och SEB på 12-14 procent.

Ambitionen och takten för att förbättra resultatet måste ”höjas betydligt”, enligt vad Christer Gardell skriver i ett mejl till Bloomberg news.

Nordeas rörelseresultat för 2018 uppgick till 3 953 miljoner kronor, något lägre än 2017. Resultatet för 2018 är ”inte på den nivå vi vill att det ska vara”, skriver Nordeas vd Casper von Koskull i rapporten.

Handelsbanken ger ingen extrautdelning för 2018 och utdelningsandelen för 2018 blir därmed svagare än marknaden förväntat sig, skriver Royal Bank of Canada i en snabbkommentar, rapporterar Veckans Affärer.

”Resultatet var ett par procent bättre än konsensus men det ges ingen extrautdelning och räntenettot inte nådde upp till förväntan”, skriver investmentbanken vidare.

Handelsbanken håller den ordinarie utdelningen oförändrad om 5,50 kronor per aktie för 2018. För 2017 delades samtidigt 2 kronor per aktie ut i extrautdelning och snittförväntan pekade mot en utdelning på 6,49 kronor.

Det påpekas att det bättre resultatet än förväntat var drivet av mindre fina intäktsrader och att det därmed var av svag kvalitet som resultatet var något högre än förväntat.

RBC trycker även på att kostnaderna ökade med 7 procent, jämfört med det tredje kvartalet, eller 5 procent exklusive engångskostnader. Således var de par procenten högre kostnaderna än snittestimatet drivet av engångsfaktorer, men även efter de justeringarna var kostnaderna något högre än förväntat, för analyshuset vidare fram.

”Att banken inte ökar den ordinarie utdelningen har tidigare bara hänt vid djupa kriser på finansmarknaden, det skriver DI:s Anders Hägerstrand i en kommentar.