Är den europeiska banksektorn för hårt reglerad och bromsar reglerna för banker rent av ekonomin? Det anser Tyskland, Frankrike och Italien.

Ledande EU-länder vill ha mindre strikta regler för banker

Mest läst i kategorin

De tre stora EU-länderna vill lätta på nuvarande bankregler för att gynna konkurrenskraften i sektorn.

Därför har länderna vänt sig till EU:s generaldirektör för finansiella tjänster, där de också vädjar om återhållsamhet med nya regler på det finansiella området – både i närtid och på längre sikt. Det rapporterar Bloomberg.

Det har blivit en trend globalt att politiska beslut alltmer prioriterar ekonomisk tillväxt framför strikta regleringar och detta är ytterligare ett tecken på detta, menar nyhetsbyrån.

”Lika villkor” mot andra banker

Enklare regler för europeiska banker skulle skapa mer ”lika villkor” mot konkurrenter i andra stora ekonomiska regioner.

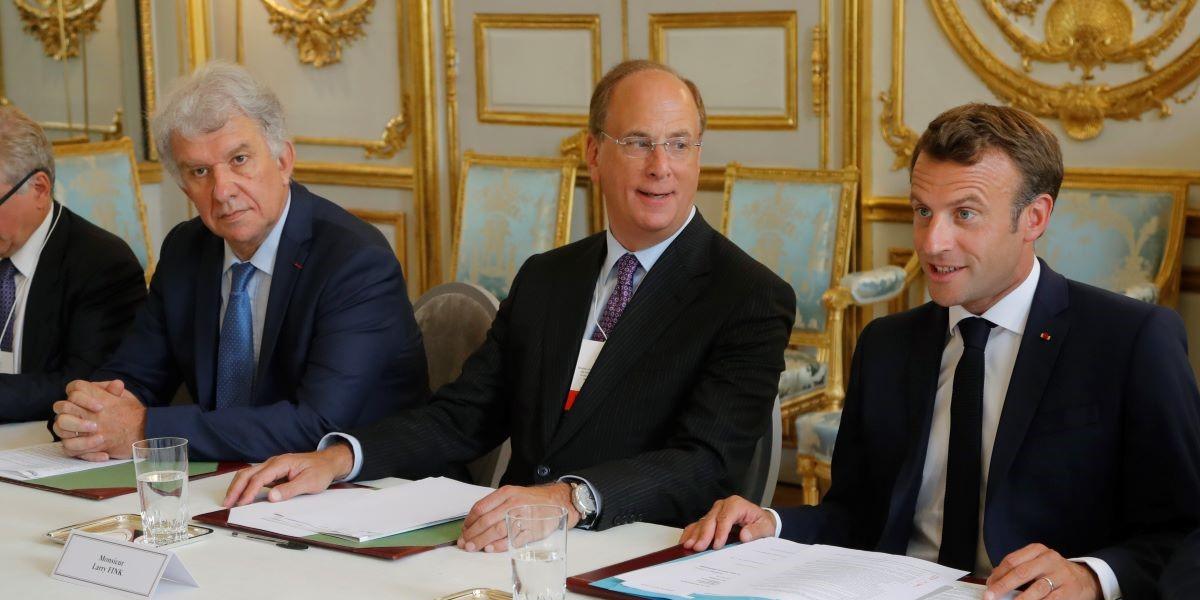

Nyligen uppmanade Blackrocks vd Larry Fink Europa att stärka och göra sin bankmarknad mer enhetlig, vilket skulle gynna den ekonomiska utvecklingen i Europa.

En bankaffär som nyligen uppmärksammades stort var när Unicredit köpte 21 procent av aktierna i Commerzbank, något som inte sågs med blida ögon från tyskt håll.

Tysklands regering äger nämligen själv 12 procent i bolaget. Förbundskanslern Olaf Scholz såg uppköpsambitionen som ett ”ovänligt” drag.

European Banking Authority, EBA, ansvarar för att upprätthålla en finansiell stabilitet i EU:s banksektor, genom att regelbundet kontrollera solvensen. EBA ska säkerställa transparens i marknaden, göra kvalitetskontroller över nya bankinstrument och skydda investerare.

Schweizisk bankkris i fjol

Många har den schweiziska bankkrisen från i fjol i färskt minne, där krisande Credit Suisse köptes upp av UBS efter att ha gjort en förlust på hela 84 miljarder kronor helåret 2022.

Just nu pågår en parlamentarisk utredning i Schweiz om hur dess myndigheter hanterade den kris som ledde till Credit Suisse kollaps. Där riktas kritik mot finansdepartementet, tillsynsmyndigheten FINMA och SNB för att inte ha varit tillräckligt förberedda.

Enligt en rapport från i slutet av 2023 agerade myndigheterna långsamt och var för oflexibla med nödfinansieringen.

Ekonomer varnar nu för att bristerna i hanteringen av Credit Suisse kan sätta hela det schweiziska finansiella systemet på spel om liknande kriser uppstår, uppger nyhetsbyrån.